|

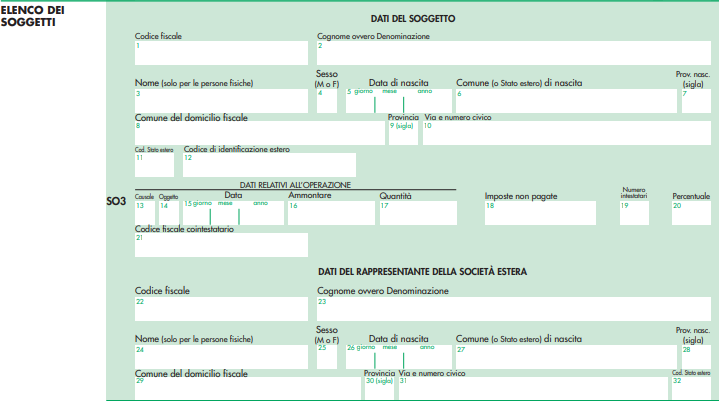

In base all’articolo 10 comma 1 del D.Lgs. 461/1997, anche nel 2020 gli intermediari abilitati che intervengono in operazioni che possono generare redditi diversi di natura finanziaria sono tenuti a rilasciare le certificazioni alle parti interessate e a comunicare l’operazione all’amministrazione finanziaria dello Stato compilando il quadro SO, chiamato Comunicazioni e Segnalazioni, del Modello 770 del 2020. Le operazioni che possono generare redditi diversi di natura finanziaria sono quelle indicate all’articolo 67 comma 1, lettere da c) a c-quinquies), del Testo Unico delle Imposte sui Redditi, tra le quali l’esempio più comune è la cessione di partecipazioni che genera plusvalenza. Numerosi sono i soggetti che possono essere tenuti alla compilazione di questo quadro della dichiarazione del sostituto: tra i professionisti è possibile ricordare, oltre ai Notai, anche i Dottori Commercialisti e gli Esperti contabili, i quali possono intervenire in una operazione di cessione di quote di Società a responsabilità limitata. Eccezione che comporta l’esenzione dalla comunicazione è il caso in cui per l’operazione in questione sia stata esercitata dal contribuente l’opzione di cui agli articoli 6 e 7 del già citato D.Lgs 461/1997, che disciplinano talune fattispecie di imposte sostitutive. In base alle istruzioni del Modello 770 del 2020 “qualora nelle operazioni interessate […] siano intervenuti due o più soggetti tenuti all’obbligo di comunicazione, quest’ultima deve essere effettuata dal soggetto che è intervenuto per primo nell’operazione e comunque dall’intermediario che intrattiene il rapporto più diretto con il contribuente”. L’obbligo di comunicazione non permane se risultano interessate stabili organizzazioni (di imprese italiane) situate fuori dal territorio dello Stato, o nel caso di operazioni di trasferimento soggette al cosiddetto monitoraggio fiscale. Questi professionisti (Notai, Dottori Commercialisti, Esperti contabili), per tutte le operazioni, in cui intervengono come intermediari, che generano redditi diversi di natura finanziaria, compileranno il rigo SO3 (e seguenti) del Modello 770 del 2020, chiamato Elenco dei soggetti, a sua volta diviso in due parti: Dati del soggetto e Dati del rappresentante della società estera. Sui campi da 1 a 12 andranno indicati dei semplici dati anagrafici del soggetto interessato nell’operazione e sui campi da 22 a 32 gli eventuali ulteriori dati anagrafici del rappresentante della società estera. Nei campi da 13 a 17 andranno inseriti invece i Dati relativi all’operazione, nello specifico: - campo 13 Causale: va inserito il codice corrispondente alla tipologia di operazione; le istruzioni del Modello 770 prevedono ventuno diversi codici, tra i quali quello di più comune utilizzo è il codice A (“cessione a titolo oneroso di partecipazioni, con esclusione delle partecipazioni nelle associazioni di cui alla lett. c del comma 3 dell’art. 5 del TUIR, e di diritti e titoli attraverso cui possono essere acquistate partecipazioni”); - campo 14 Oggetto: va inserito il numero che qualifica la natura dell’operazione; le istruzioni del Modello 770 prevedono dodici numeri diversi, tra i quali quello di più comune utilizzo può essere il numero 1 (”azioni, partecipazioni non rappresentate da titoli”); - campo 15 Data: vanno indicati il giorno, il mese e l’anno in cui l’operazione è stata effettuata; - campo 16 Ammontare: va indicato l’ammontare complessivo dell’operazione in euro, come il controvalore concordato (oppure, in mancanza, il valore nominale dei titoli); - campo 17 Quantità: vanno indicate le quantità delle attività oggetto dell’operazione, arrotondate al secondo numero decimale, come ad esempio il numero dei titoli oggetto dell’operazione. A completamento del rigo SO3, e seguenti, andranno fornite alcune ulteriori informazioni relative a eventuali cointestatari dell’operazione oggetto di comunicazione - campo 19 Numero intestatari: il numero complessivo di cointestatari della comunicazione relativa all’operazione; - campo 20 Percentuale: la percentuale di contitolarità relativa ad ognuno degli intestatari; - campo 21 Codice fiscale cointestatario: il codice identificativo fiscale del primo dei cointestatari. Il campo 18, denominato Imposte non pagate, rappresenta una ipotesi residuale di compilazione, limitata al solo caso in cui al campo 13 siano stati indicati i codici S o U; come indicato dalle istruzioni del Modello 770 del 2020, è il caso di “imposte non applicate e versate in conseguenza dell’incapienza delle disponibilità in denaro sui conti comunque riconducibili al contribuente ovvero in mancanza di fornitura della provvista da parte dello stesso”.

Per l’elenco analitico dei codici dei campi 13 (Causale) e 14 (Oggetto) si rimanda alle istruzioni ufficiali del Modello 770 del 2020.

|