|

Le persone fisiche che possiedono immobili all’estero devono indicarli nel quadro RW ai fini del monitoraggio fiscale degli investimenti all’estero nonché della determinazione dell’IVIE (Per approfondimento sull''IVIE si legga L’IVIE e l’IVAFE e l’indicazione nel modello redditi).

L’obbligo riguarda anche il possesso:

-

di una quota dell’immobile;

-

della nuda proprietà o dell’usufrutto.

Nel caso di possesso in comunione, ciascun titolare del diritto di proprietà è tenuto a compilare il quadro RW indicando il valore dell’immobile e la percentuale di possesso.

Si analizzano le regole di compilazione, con particolare riferimento ad un’ipotesi frequente: possesso immobile in Spagna.

Si ricorda comunque che il quadro RW, oltre all’ipotesi di immobili, va compilato anche per la detenzione all’estero di attività finanziarie e investimenti diversi dagli immobili.

Vediamo i tratti più salienti della compilazione del quadro RW nel caso di immobili.

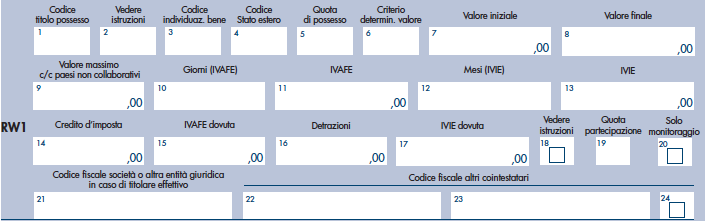

I campi che interessano gli immobili nei righi da RW1 a RW5 devono essere compilati con la seguente modalità:

-

A col. 1 va indicato uno dei seguenti codici:

-

1→ proprietà 2→usufrutto 3→nuda proprietà 4→ altro diritto reale

-

A col. 3 il codice 15 che identifica gli investimenti in beni immobili

-

A col. 4 il codice dello stato estero desumibile dalla specifica tabella nelle istruzioni

-

A col. 5 la quota di possesso in percentuale

-

A col. 6 il codice da 1 a 6 che identifica il criterio utilizzato nella determinazione del valore. In particolare per gli immobili i codici utilizzabili sono i seguenti:

-

1 Valore di mercato

-

4 Costo di acquisto

-

5 Valore catastale

-

6 Valore dichiarato in successione

-

A col. 7 il valore all’1.1 o nel primo giorno in cui si detiene l’immobile.

-

A col. 8 il valore al 31.12 o nell’ultimo giorno in cui si detiene l’immobile.

-

A col. 12 il numero di mesi per i quali è dovuta l’IVIE; va computato come mese quello in cui il possesso dura almeno 15 giorni.

-

A col. 13 va indicata l’IVIE, calcolata in misura pari a: Quota di possesso (col. 5) x Valore (col. 8) x Mesi/12 (col. 12) x 0,76%.

-

A col. 14 le eventuali imposte patrimoniali pagate all’estero che si possono scomputare dall’IVIE indicata a colonna 13.

-

A col. 18 il codice per individuare il quadro reddituale correlato al bene oggetto di monitoraggio. Si indica il codice 1 se è compilato il rigo RL 12.

-

A col. 22 va indicato il codice fiscale dell’eventuale cointestatario. Va barrata la col. 24 se vi sono più di 2 cointestatari.

Criterio di determinazione del valore da indicare in RW

Come specificato dall’Agenzia delle Entrate, per gli immobili situati nella UE o in un paese appartenente allo Spazio Economico Europeo (Islanda, Norvegia e Liechtenstein) il valore da utilizzare è prioritariamente quello catastale (se disponibile nel paese in cui è situato l’immobile).

In mancanza del valore catastale si fa riferimento al valore risultante dall’atto di acquisto.

Nella colonna 2 della tabella contenuta nella C.M. n.28/E del 2012, l’Agenzia fornisce l’elenco delle imposte degli stati UE ed SEE utilizzabili per il calcolo del valore catastale.

Per gli immobili in Francia, Belgio e Irlanda non è utilizzabile il valore catastale e va pertanto utilizzato il costo di acquisto desumibile dall’atto di acquisto.

Imposte patrimoniali estere scomputabili

Si tenga presente che l’Agenzia delle Entrate, nella colonna 3 della citata tabella contenuta nella C.M. n. 28/E del 2012, elenca le imposte di tipo patrimoniale detraibili dall’IVIE da indicare a col. 14.

Esempio

Vediamo un esempio: detenzione in proprietà al 100% di un immobile tenuto a disposizione in Spagna. Il valore catastale di riferimento per l’”Impuesto sobre Bienes Inmuebles” è pari a 200.000 Euro e pertanto a colonna 6 andrà indicato il codice 5, mentre nelle colonne relative ai valori sarà indicato 200.000 Euro perché sia a fine del periodo di imposta 2018 sia nel periodo di imposta 2019 il valore catastale era sempre 200.000 Euro.

Per tale immobile sono stati versati 500 Euro a titolo di “Impuesto sobre Bienes Inmuebles” che sarà possibile scomputarsi in colonna 14. A colonna 18 andrà indicato il codice 1 in quanto per tale inmobile dovrà essere compilato il rigo RL12 ai fini reddituali.

|